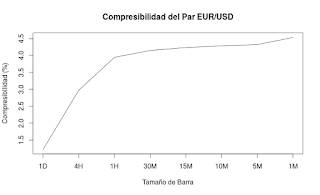

Volviendo al tema de si es posible predecir la evolución futura de un símbolo en Forex basándonos en datos pasados (tema que ya hemos tratado ampliamente en este blog, como por ejemplo aquí, aquí o aquí), en esta ocasión lo que vamos a probar es la viabilidad de utilizar Cadenas de Markov de orden k. Básicamente la idea de una cadena de Markov es dadas las k últimas barras, tratar de predecir el valor de siguiente barra. Para simplificar el problema, lo que vamos a hacer es en vez de trabajar con barras completas (apertura, cierre, máximo y mínimo), trabajar con valores booleanos (1 ó 0) que nos indican si en la barra anterior el símbolo cerró al alza (cierre > apertura), o a la baja (apertura > cierre). En este caso lo que queremos predecir es si la siguiente barra cerrará al alza o a la baja.

El problema de las cadenas de Markov es que dadas k barras, es necesario calcular 2^k parámetros de ajuste. Dado el elevado número de parámetros ajustables existe un elevado riesgo de sobreoptimización del sistema. Es decir, que acabemos con un modelo que describe a la perfección el pasado, pero que tiene capacidad nula de predicción. Para evitar las sobreoptimización vamos a utilizar una técnica llamada el principio de la longitud de descripción mínima, en la que el objetivo de la optimización no es encontrar el mejor modelo que describa los datos, sino encontrar el modelo más pequeño que mejor describa los datos.

Utilizando datos de 3 años del par EUR/USD en barras de 1 hora, obtenemos los siguientes resultados:

K Predicción

1 0 %

2 0 %

3 0 %

4 0 %

5 -0.01 %

6 -0.04 %

7 -0.09 %

8 -0.18 %

Es decir, que utilizando hasta las cuatro barras anteriores no es posible predecir si la barra actual cerrará al alza o a la baja; y a partir de la 5 barra, el modelo no sólo no tiene capacidad de predicción, sino que también empieza a pecar del problema de la sobreoptimización.

Otra aproximación al problema sería en vez de utilizar todas las barras, utilizar el número de barras al alza vs. en número de barras a la baja. Esta es la idea que subyace a algunos de los indicadores técnicos más populares, como el RSI. Además, esta técnica reduciría considerablemente el riesgo de sobreoptimización, permiténdonos utilizar como entrada al modelo un mayor número de barras pasadas.

Aplicando estas ideas, obendríamos los siguientes resultados:

K Predicción

1 0 %

2 0 %

3 0 %

4 0 %

5 0 %

6 0 %

7 0 %

8 0 %

9 0 %

10 0 %

11 0 %

12 0 %

13 0 %

14 0 %

15 0 %

Como podemos ver, la capacidad de predicción es nula, incluso utilizando un elevado número de barras. Lo cual nos lleva a poner seriamente en duda la utilidad de algunos de los indicadores más utilizados en el análisis técnico.